Streaming Radar #12 — YouTube devance Netflix dans la captation d'attention

Description

L'industrie du streaming connaît une évolution structurelle en juillet 2025. YouTube prend l'avantage sur Netflix dans la captation du temps d'écoute quotidien, tandis que les modèles d'acquisition directe montrent leurs limites, orientant l'industrie vers l'économie du bundle. Cette douzième édition de Streaming Radar, publiée le 19 juillet 2025, analyse une industrie qui rééquilibre ses priorités entre création de contenu et stratégies d'agrégation. Si 2007 a vu naître l'iPhone, 2025 pourrait marquer la transition vers une ère où l'engagement prime sur l'acquisition d'abonnés.

📋 TL;DR - Les points essentiels

🥊 Guerre d'attention : YouTube devance Netflix avec 12,5% vs 7,5% du temps d'écoute TV, évolution vers l'engagement.

💸 Défis acquisition : 48% des dirigeants streaming questionnent l'efficacité de l'acquisition directe (étude Bango "Gravity Shift"), 82% explorent l'indirect.

📦 Bundling 2.0 : 68% des Américains adoptent un abonnement indirect (étude Bango "Subscriptions Assemble"), 90% des dirigeants intègrent le bundling. Disney-WBD et Comcast StreamSaver en tête.

📺 Progression streaming : 46% de l'usage TV (Nielsen juin 2025), broadcast passe sous les 20% pour la première fois.

🎬 Innovation paiements : GIBO Click valide sa technologie de monétisation sur DramaFlow (1,4M utilisateurs, 43M vues), démontrant l'émergence de solutions de paiement spécialisées.

🏀 NBA 2027 : Projet de plateforme nationale pour 2027-28, "League Pass étendu" avec services intégrés.

🔮 Bilan : L'agrégation gagne en importance face à la création exclusive, évolution vers des partenariats dans l'économie du bundle.

🥊 YouTube prend l'avantage sur Netflix

Une évolution notable redéfinit les équilibres du streaming. John Koblin du New York Times révèle que YouTube devance désormais Netflix avec 12,5% du temps d'écoute TV contre 7,5%, illustrant l'entrée des plateformes dans une nouvelle phase centrée sur l'engagement plutôt que les abonnements.

Les données montrent l'ampleur de cette évolution. L'écart entre YouTube et Netflix s'est progressivement creusé : il y a deux ans, YouTube dépassait Netflix d'à peine 0,5 point de pourcentage, aujourd'hui la différence atteint 5 points. Cette progression s'explique par la capacité de YouTube à maintenir l'attention quotidienne : 7 millions de téléspectateurs en moyenne sur les télévisions contre 4,7 millions pour Netflix.

Jason Kilar, ancien CEO de Hulu et WarnerMedia, analyse cette évolution : "C'était plus une narration amusante que la réalité. La réalité, c'est que YouTube est effectivement le principal concurrent de Netflix à ce stade". Cette situation révèle que l'audience devient l'enjeu central, avec deux acteurs qui se positionnent différemment pour la capter.

L'engagement comme nouveau critère

Cette évolution marque une transition de la course aux abonnés vers l'optimisation de l'engagement. Les plateformes reconnaissent désormais que l'usage quotidien génère plus de valeur à long terme que l'accumulation d'abonnements peu utilisés.

💸 Les limites de l'acquisition directe

L'industrie réévalue ses stratégies d'acquisition. L'étude "Gravity Shift" de Bango, menée en mai 2025 auprès de 201 dirigeants d'entreprises d'abonnement, indique que 48% des leaders questionnent l'efficacité de l'acquisition directe, tandis que 88% anticipent une hausse des coûts d'acquisition cette année. Cette analyse tombe à point nommé : Bango, spécialiste de l'infrastructure de paiement pour les bundles et l'acquisition indirecte, confirme par ses données ce que son métier observe quotidiennement sur le terrain.

Les indicateurs convergent : 80% des marques d'abonnement réduisent leurs investissements dans au moins un canal d'acquisition directe en 2025. Les plus concernés sont la recherche payante (33%), la publicité display (30%) et les réseaux sociaux payants (29%).

Face à ces contraintes, 82% prévoient d'augmenter leurs investissements dans l'acquisition indirecte en 2025. Cette réorientation reflète une adaptation stratégique : 91% des dirigeants estiment désormais qu'une acquisition efficace nécessite une combinaison de canaux directs et indirects.

Les contraintes de l'acquisition directe

L'augmentation des coûts publicitaires, les restrictions de confidentialité et la saturation des marchés créent un environnement où les campagnes traditionnelles peinent à maintenir leur efficacité.

📦 Le développement du Bundling 2.0

La réponse à ces défis prend la forme d'une évolution vers le bundling. L'étude "Subscriptions Assemble" de Bango, réalisée en janvier 2025 par l'agence de recherche indépendante 3Gem auprès de 5 000 consommateurs américains, montre que 68% ont souscrit au moins un abonnement de manière indirecte, illustrant un changement comportemental significatif.

Les consommateurs utilisent en moyenne 7,4 services pour satisfaire leurs besoins télévisuels, générant une demande croissante pour l'agrégation : 70% trouvent intéressant un bundle centralisé, et 62% préféreraient un bundle plutôt que des abonnements individuels multiples.

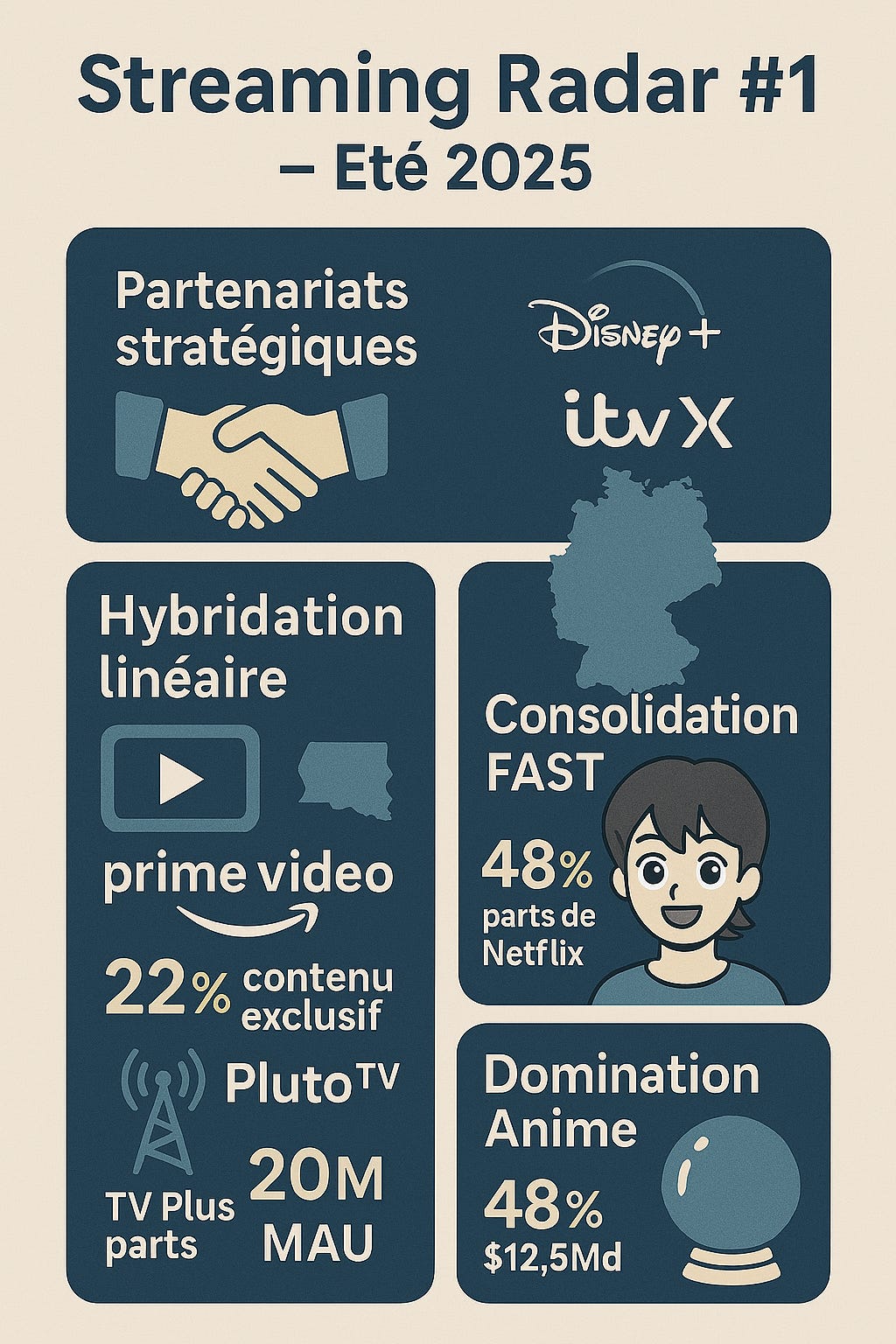

L'industrie adapte ses stratégies en conséquence. Cette évolution s'inscrit dans une tendance de fond initiée par les partenariats Netflix-TF1 et Amazon-France Télévisions, et récemment amplifiée par l'accord Disney-ITV qui permet à chaque plateforme de proposer des contenus de l'autre sous les bannières "Taste of ITVX" et "Taste of Disney+". Disney et Warner Bros Discovery développent désormais leur combo Disney+-Hulu-Max, tandis que Comcast propose StreamSaver, regroupant Peacock, Netflix et Apple TV+ avec 35% de réduction. Ces initiatives s'appuient sur des bénéfices observés : les consommateurs utilisant des bundles sont 15% plus susceptibles de maintenir leurs abonnements après six mois.

Plus significatif encore, selon l'étude "Gravity Shift" de Bango, 90% des dirigeants d'abonnement utilisent ou prévoient d'utiliser le bundling pour l'acquisition en 2025, confirmant que cette approche constitue une évolution structurelle du marché.

La redistribution des rôles

L'étude consommateur Bango révèle que les opérateurs télécoms concentrent 55% des abonnements indirects, suivis par les retailers (34%) et les fournisseurs TV/satellite (25%). Cette évolution transforme d'anciens intermédiaires en orchestrateurs d'expériences intégrées.

📺 Le streaming progresse régulièrement

Le streaming atteint 46% de l'usage télévisuel en juin 2025, dépassant pour la deuxième fois consécutive le total combiné du broadcast (18,5%) et du câble (23,4%). Cette progression marque une étape notable : pour la première fois, les grandes chaînes hertziennes représentent moins de 20% de l'usage télévisuel mensuel.

Netflix contribue significativement à cette croissance avec une augmentation de 13,5% des visionnages en juin et 8,3% de parts de marché TV, représentant 42% de la croissance totale du streaming. Peacock suit avec 13,4% de croissance grâce à Love Island USA, qui a généré 4,4 milliards de minutes de visionnage.

L'effet saisonnier des 6-17 ans contribue à cette progression : leur usage TV a augmenté de 27% par rapport à mai, le streaming représentant deux tiers de leur temps d'écran. Netflix et Peacock ont particulièrement bénéficié de cette audience jeune, avec respectivement 32% et 37% de croissance dans cette tranche d'âge.

La transition vers le streaming

Cette progression confirme l'évolution des habitudes de consommation américaines, les médias linéaires perdant progressivement leur position majoritaire.

🎬 L'innovation dans les modèles de paiement

L'écosystème des contenus courts développe ses propres solutions de monétisation et de paiement. GIBO Holdings Ltd. (NASDAQ: GIBO) annonce le succès des tests de son moteur de monétisation GIBO Click sur DramaFlow, plateforme spécialisée dans les dramas courts de 1 à 3 minutes.

Lancée en octobre 2024, DramaFlow cible des audiences globales avec des bases d'utilisateurs en Amérique du Nord, Asie du Sud-Est et Moyen-Orient. La plateforme atteint des métriques significatives : 1,4 million d'utilisateurs totaux, 120 000 utilisateurs actifs quotidiens et plus de 43 millions de vues vidéo.

Le test de GIBO Click démontre l'évolution des infrastructures de paiement pour les contenus courts. GIBO Click n'est pas un agrégateur de contenus, mais une solution technologique de monétisation qui optimise les modèles de paiement. L