Des records partout, et des certitudes nulle part

Description

L’Audio du 12 septembre 2025

À la recherche de l’inflation

Je vous le dis et je le répète je suis en extase totale devant le RIEN À FOUTRE général qui existe à l’heure actuelle au sujet de l’inflation. On va déjà se mettre d’accord sur la réalité de MAINSTREET, on est tous bien d’accord que sur un an : tout augmente. Je ne vous parle même pas sur 5 ans, parce que ça frise le hold-up et que de toutes façons, ça ne servirait à rien vu qu’on a une mémoire de poisson rouge, mais soyons déjà tous d’accord sur le fait que dans la vraie vie de consommateur que nous avons tous, et ça MÊME si vous avez des Nvidia en portefeuille depuis 15 ans, TOUT AUGMENTE !!! Le café est en hausse de 21% sur un an, les œufs grimpent de 11%, la viande explose de 16%, les pommes +10% – et je parle des pommes pour manger, Apple au moin elle, est en baisse sur une année, mais pas les iPhones. Et puis le bacon prend 7% – alors oui, je sais tout le monde ne mange pas du bacon, mais c’est pour dire. Le porc aussi est en hausse. Et puis c’est pas tout, les restaurants coûtent plus chers de 4.6%, réparer une voiture coûte plus cher de 15%, mais c’est vrai qu’il vaut mieux racheter une voiture, puisque ça ne coûte « que » 6% de plus… Et puis même le ramassage des ordures a augmenté de 6.5%. En résumé, tout coûte plus cher, tout ce que vous achetez vous coûte plus cher que l’an dernier et quand vous jetez ce qu’il vous reste, ça vous coûte un bras encore une fois. Mais la bonne nouvelle, c’est que les salaires sont en hausse de 3.6% sur les 12 derniers mois. Bon, d’accord votre niveau de vie est en train de se rétamer tous les jours un peu plus, mais l’important, c’est que la semaine prochaine, les taux vont baisser et donc le crédit que vous prendrez pour compenser la hausse de tout, il vous coûtera moins cher !!!

Elle est pas belle la vie ??? Alors oui, je suis totalement sidéré du niveau de rien à foutre que l’on porte aux chiffres de l’inflation. Ça fait 15 jours qu’on nous pompe l’air pour nous dire : « oui, le chiffre de l’inflation du 11 septembre c’est le dernier qui pourrait remettre en question la baisse des taux du 17 septembre ». Bon, hier les chiffres du CPI sont sortis. La version CORE et la version pas Core… Et ce matin, j’ai mis 10 minutes pour trouver un article qui en parlait ne serait-ce que 2 minutes. Wall Street Journal : rien sur l’inflation, le Barron’s : rien sur l’inflation. MarketWatch, la nuit totale, Bloomberg : abonnés absents. J’ai finalement trouvé un article un peu complet sur CNBC mais il a fallu cravacher pour le trouver, parce que personne ne l’a mis en avant sur le site. On a presque l’impression qu’il y a un complot qui est mis en place pour que personne n’en parle. Non, parce qu’on peut les prendre comme on veut, les chiffres de l’inflation, c’est de la DAUBE… Heureusement que ces derniers jours les analystes ont augmenté leurs attentes, comme ça ils sont au moins sortis EN LIGNE avec lesdites attentes… J’en suis à me demander si on ne les a pas prévenus trois jours avant pour qu’il n’y ait pas de « déception » et que l’on ne puisse pas remettre en doute la baisse des taux…

Ça monte mais ça aurait pu être pire…

Tant pis, je vais quand même vous les donner. Donc, l’inflation en août était de 2.9% PARFAITEMENT EN LIGNE avec les attentes. Et le CORE CPI – celui ou on enlève les trucs qui ne servent à rien, comme l’énergie, le logement et la bouffe – lui était de 3.1%, là aussi, PARFAITEMENT EN LIGNE avec les attentes. On notera quand même que statistiquement, les économistes sont systématiquement à côté de la plaque niveau prévisions de l’inflation, mais là PAF… dans le mille. Mais bon. Je vais vous dire un truc ; on peut en parler pendant des heures, on peut s’énerver là-dessus, je peux vous prouver par A+B qu’on se fait défoncer par l’inflation depuis 5 ans, ça ne serait qu’une perte de temps, puisque la seule chose qui compte, c’est l’interprétation qu’on en fait et le narratif qu’il y a autour…

Ce qui compte, ce n’est pas la réalité, c’est l’interprétation – aujourd’hui les marchés et les investisseurs sont manipulables à souhait et la seule chose que l’on est capable de se dire c’est : “L’emploi ralentit donc la Fed va couper les taux. L’inflation accélère donc la Fed va couper les taux. Le ciel est bleu donc la Fed va couper les taux.” Et on pourrait continuer encore longtemps comme ça et je ne plaisante qu’à moitié puisque ce matin je suis tombé sur l’interview d’un stratège financier qui disait que les chiffres du CPI étaient rassurant parce qu’ils n’étaient pas AU-DESSUS des attentes, ce qui aurait remis en question la baisse des taux des prochains FOMC Meetings…. Et ça tombe super bien, parce que les attentes ont été révisées à la hausse il y a tout juste trois jours !!!! Bref, je suis sidéré, ces chiffres sont un ramassis de conneries et l’interprétation qu’on en fait, tout comme les attentes que l’on publie sur commande en fonction du sens du vent, c’est encore pire.

Le bilan économique…

Donc pour résumer en trois lignes : l’inflation continue de remonter et ça n’a pas l’air de vouloir s’arrêter de sitôt. Sans compter qu’en baissant les taux la semaine prochaine on va en remettre une couche. Et pendant ce temps, la croissance est morose, l’emploi se pète la gueule et on vient de nous dire qu’on avait mal compté et qu’en fait il y avait près de 900’000 jobs qu’on nous avait dit qu’ils existaient, qui n’existe pas en fait… désolé, les bouliers du BLS étaient en panne !!!

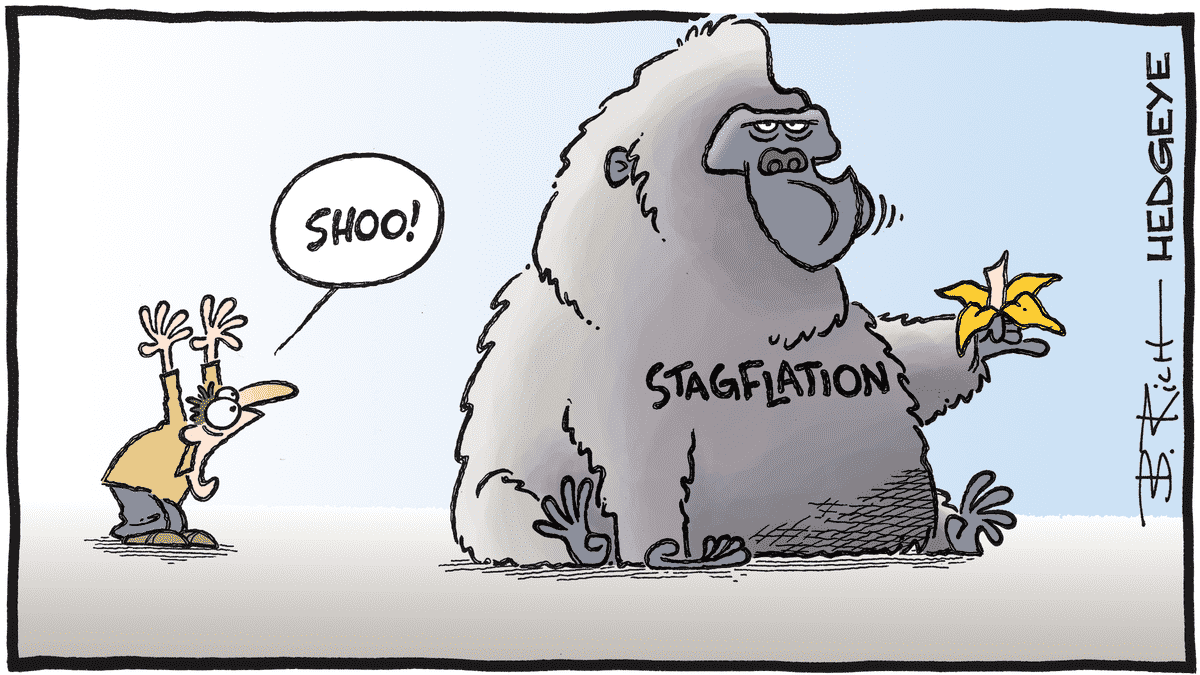

En tenant compte de tout cela, j’aurais envie de dire que si la croissance est molle et que l’inflation ne baisse pas. Ou plus. Nous sommes en STAGFLATION. Mais bon, tout le monde s’en fout, je ne vois même pas pourquoi j’en parle encore.

Et pendant ce temps-là, les marchés battent de records…

Hier à Wall Street, c’était donc la fête au village, on se serait cru dans un concert de Patrick Sébastien : le S&P 500, le Nasdaq et le Dow ont aligné des records de clôture comme si c’était une évidence. Tesla a flambé de 6% sans qu’on sache trop pourquoi, probablement que les acheteurs ont voulu consoler Musk qui s’est fait rattraper par Larry Ellison niveau pognon. Et puis comme Oracle a baissé de 6% hier, Musk est de nouveau seul sur le toit du monde. Micron s’est envolé de 7,5 % parce que Citigroup a relevé son objectif— comme si un analyste avait le pouvoir de déclencher un rallye mondial. Et Warner Bros Discovery a explosé de 29 %, parce qu’on s’autorise à penser que Paramount se prépare à faire un bid. Selon le Wall Street Journal qui a préféré parler de ça plutôt que d’aborder le sujet de l’inflation.

Mais le plus drôle dans tout ça, ce n’est pas la hausse. C’est la raison de la hausse. On nous explique, très sérieusement, que c’est parce que l’inflation est “tenace” et que l’emploi se casse la gueule que les marchés montent. Logique imparable : plus l’économie va mal, plus les marchés se portent bien. Ça s’appelle le syndrome de “papa Powell va baisser les taux et sauver nos portefeuilles”. Un peu comme attendre Noël en septembre : on a déjà mis le sapin, on a déjà ouvert les cadeaux, mais on fait semblant d’attendre pour respecter les codes. Bref, Powell est devenu la seule variable d’ajustement du marché.

Partout pareil

Pendant ce temps-là, à la Bourse de Paris, on n’était pas en reste : +0,8 % pour le CAC 40, Stellantis +9 % parce qu’ils ont bientôt trouvé un deal sur les droits de douane, Société Générale remontait de 3,2 % et Thales de 3,6 %. Et puis le plus drôle, c’est Euronext qui décide d’éjecter Teleperformance du CAC40 pour y mettre… Euronext. Ça s’appelle “l’auto-célébration”, et ça ferait presque sourire si ce n’était pas aussi symptomatique d’un marché qui tourne en rond. En tous cas Euronext, ils s’aiment très fort. On dit comment ? Du narcissisme ?

Mais revenons deux secondes aux États-Unis, là où le spectacle est le plus croustillant. Figure Technology, une boîte de prêts sur blockchain – oui, parce que de nos jours, si tu n’as pas le “blockchain” dans ton pitch, tu lèves pas de pognon – donc Figure a fait son IPO : +40 % dès le premier jour, valorisation 7 milliards de dollars. La mode est relancée : après Klarna, Circle, et bientôt les frères Winklevoss avec leur boîte crypto, c’est reparti pour le bal des licornes. Wall Street adore : c’est comme un retour des Beatles, mais version blockchain.

Et pendant qu’on chante “Let it be” avec Figure et consorts, l’ombre de la stagflation continue de s’allonger. Inflation qui ne baisse pas, emploi qui ralentit : c’est pile le scénario qu’on ne voulait pas. Mais chuuuut… tant que ça fait monter le Nasdaq, personne n’a envie d’écouter les choses qui fâchent. Deutsche Bank a même annoncé un objectif de 7’000 points pour le S&P 500 d’ici Noël. Comme d’habitude : on ajuste les prévisions après la hausse, histoire de pas avoir l’air trop con…

Des turbulences à prévoir

En parallèle, certains petits signaux commencent pourtant à clignoter. Le marché obligataire, ce grand rabat-joie, n’aime pas trop la blague : le 10 ans US est repassé sous 4 %, courbe qui s’aplatit, signe que les investisseurs commencent à se dire “et si finalement, on allait droit dans