E65.当一个私募老板决定空仓

Description

🎤本期嘉宾:

何潇@香橙资本,私募基金经理

⏯️本期简介:

我第一次知道何潇是看了「远川投资评论」@沈晖老师写的《当一个私募老板决定空仓》,当时就关注了香橙。

何潇之前是公募基金经理,在公募想空仓是不可能的,因为有最低仓位要求。某种程度而言,这也是基金老将们长期收益会向年化10%区间回归的原因。

一方面,在熊市里,公募基金也是高仓位的状态下扛过去的,势必承受回撤,过去3年想必大家深有体会。

另一方面,时间是长期累计回报率的朋友,却是复合年化回报率的敌人。

仓位限制也是何潇最终离开公募的原因之一,因为他把挑战更高收益率作为投资目标,这是他选择的山。为此,摆脱仓位的硬约束,控制规模等等,都是为了攀登这座山做的准备。

空仓听起来是一种很极端的择时,而尤其在「择时无用」「择时往往无法贡献正回报」的主流叙事下,这听起来甚至有点离经叛道。

其实在周期性特征极其明显的A股环境下,做大周期的择时,我是完全同意的。但是港股和美股也是香橙的投资范围,这两个市场环境真的奖励择时吗?

在聊天时我问何潇:被贴上空仓这个标签,给外界留下这种印象,你不介意吗?他说:这就是我的特征。

这次聊天主要也是围绕空仓话题展开,他是怎么形成这种投资思路的?明明是风险厌恶型的性格,却要挑战「更高收益率」这座险峰,要做哪些思考和准备?

展示多样性是面基的一大目标,但并不构成投资参考或建议,欢迎大家收听本期节目。

另外本期还是把风险提示放到最前面,合规至上,李姐万岁!

⚠️风险提示:所有内容皆仅以交流嘉宾和主播个人想法和分享知识为目的,完全不构成任何投资建议或参考。请读者注意判断其中风险,结合个人投资目标、财务状况和需求,独立思考,谨慎决策。your money your decision. 依据或使用本播客内容所造成的后果由您独自承担。

🎯时间轴:

00:16 因为空仓这个标签,关注何潇

02:45 公募往事:分散、行业轮动、想择时但碍于仓位限制,自我反思「真的需要如此分散吗?」

09:04 空仓是我的一个特征

10:02 对挑战更高收益率的几点思考:斜率、时间、控回撤、规模

14:39 几段空仓的实践——

- 2019年3月~10月

- 2021年6月~11月

- 2022年7月

- 2023年8月~2024年2月

16:43 满仓时压力小,空仓时压力很大

17:30 什么经历让何潇重视空仓?

25:56 先空仓,先加仓,需要连续对两次,这胜率能高?

26:58 逆向、前瞻

32:27 看错了咋办?思考是宏观的问题、系统性问题、行业问题、还是个股问题?

33:50 投资就像期末考试,自上而下 和 自下而上 只是不同科目,都要写答案的

35:58 所有好股票,最重要的定语其实是前面的时间段——要么是好业绩,要么是好价格。戴维斯双击和矫枉过正。

好业绩是选出来的,好价格是等出来的。

42:14 问何潇:过往你都在哪些行业上赚过钱?

43:53 目前有哪些行业被矫枉过正了?

46:50 为什么不少私募基金都在战略性回避A股

48:12 正视且解决在信息方面的相对劣势

50:17 主要投港股,小比例地投A股和美股,而且持股集中度大幅提高

56:55 投资成长股的心得

63:32 识别判断主要矛盾的心得

64:26 穷尽式地阅读财报和电话会,聊聊心得体会

75:21 止盈和止损:因为风险厌恶,很多时候在高频地做止损——当年的投资收益率也影响止损决策,没办法,毕竟要做绝对收益

85:31 风险收益比很高的机会总是很少

87:29 业绩归因:主要还是贝塔的钱+部分自下而上的择股阿尔法

89:25 跑题聊了下房子

94:51 财富需要复利,复利需要绝对收益

95:42 牛市熊市震荡市哪个最痛苦?答:牛市后半期

📁本期内容相关资料:

- @沈晖老师的稿子《当一个私募老板决定空仓》,也是本期节目的缘起

- @何潇的播客「投资中的变与不变」

- 《全力挥杆的时刻》2024年5月

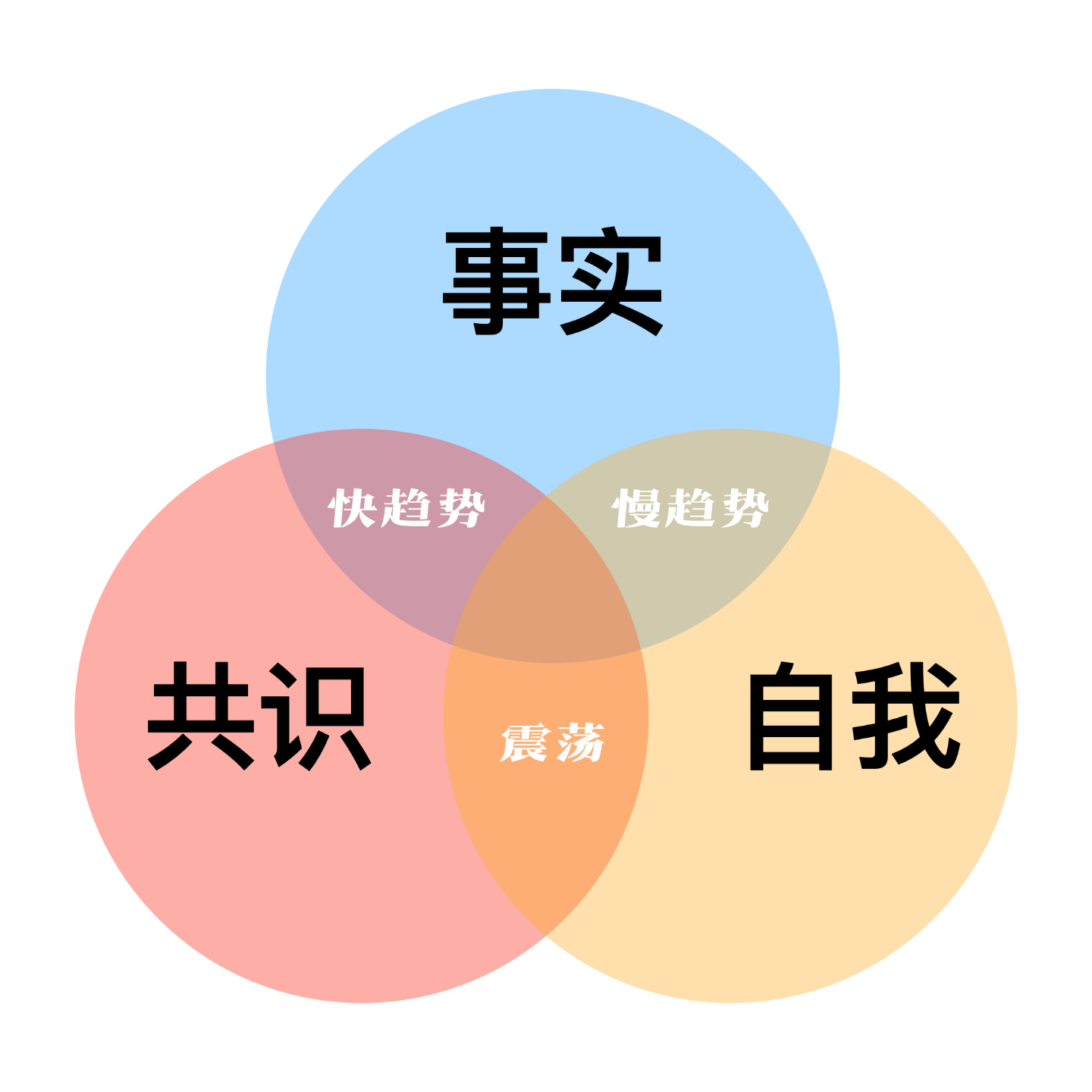

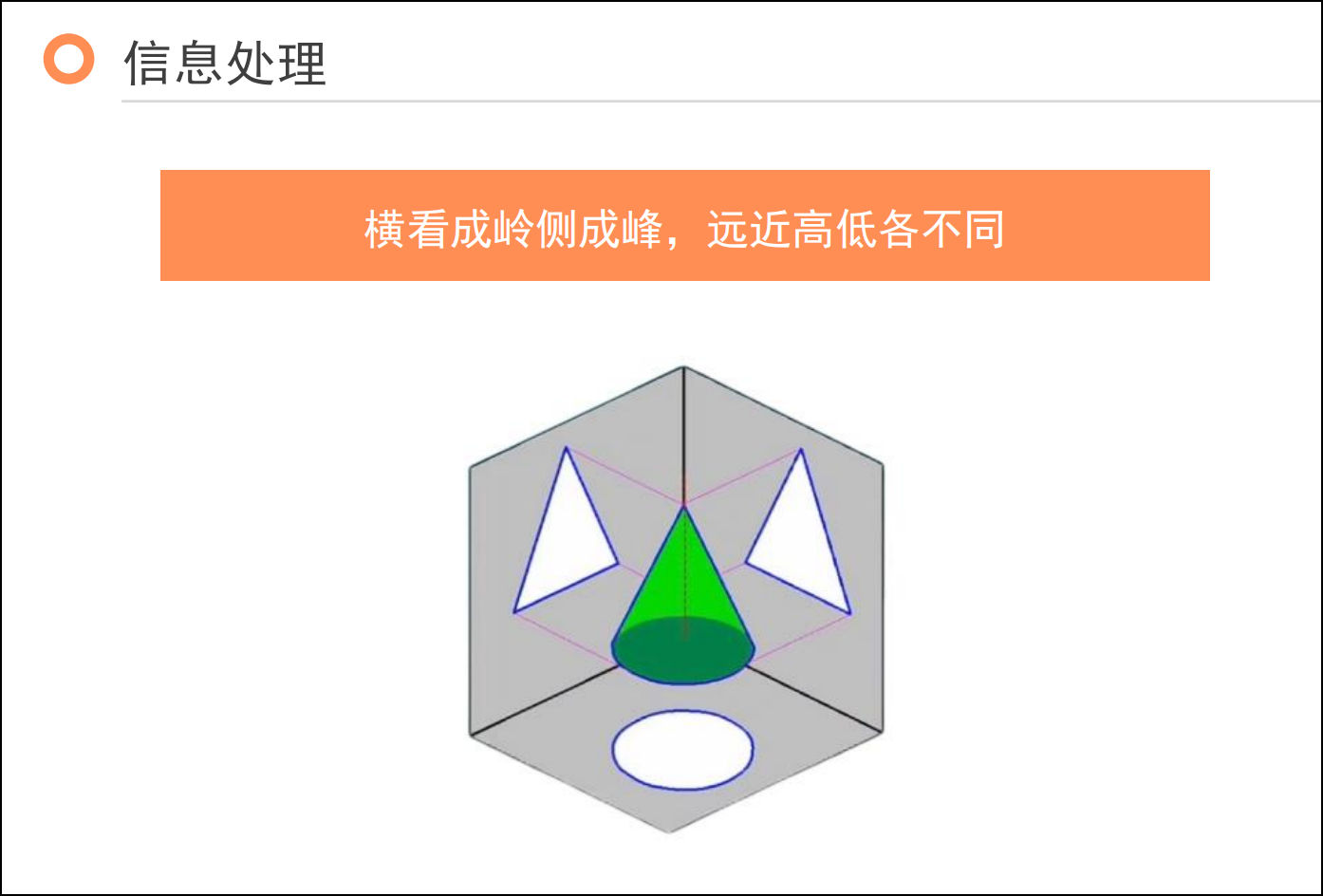

- 29:53 提到的,真实世界是个混沌复杂系统,没办法直接观测和度量,大部分时候我们观测到的只是系统在某个维度的投影:

</figure>

</figure>📣 欢迎关注@老钱日日谈 ,如果播客没听够,可以来公众号找我玩,这边的更新频率会高一些。

也欢迎大家来🪐知识星球找我玩,这里是我自己学习的输入笔记,也是听友群。

<figure> </figure>

</figure>